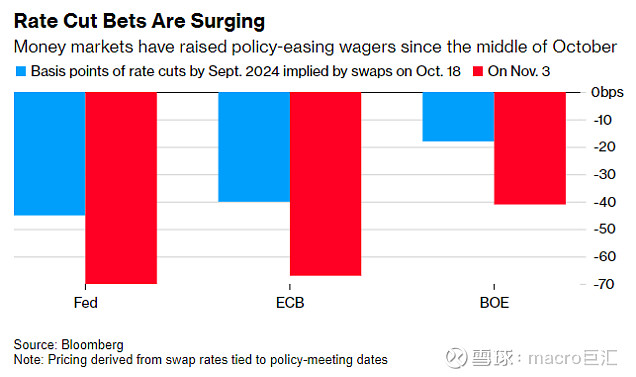

债券投资者和利率交易员正越来越多地押注全球主要央行的降息将在夏季之前开始,这挑战了政策制定者在可预见的未来将维持利率“更高更久”的说法。

市场现在已完全定价美联储将在明年6月首次降息,并将在2024年底前实施近100个基点的降息。欧洲央行也预计将进行类似规模的降息幅度,可能最早于明年4月启动。在英国,人们预计英国央行明年将把基准利率下调近70个基点。

这些掉头转向的鸽派押注对央行官员来说可能是个大问题。他们过去几周已经承认,对政策保持紧缩的预期在一定程度上提振了债券收益率,对经济降温起到了帮助作用。

三菱日联金融集团(MUFG)高级经济学家Henry Cook表示,“官员们将希望尽可能长时间地抵制这种(押注降息的)做法,以避免金融状况趋紧的状况出现缓解。”

但他也指出,如果经济数据在未来几个月继续恶化——正如Cook所预期的那样,央行行长们的立场将越来越难以维持。

降息押注激增

毫无疑问的是,过去一周市场上利率预期的大转向,已经对各大类资产的走势产生了明显影响。

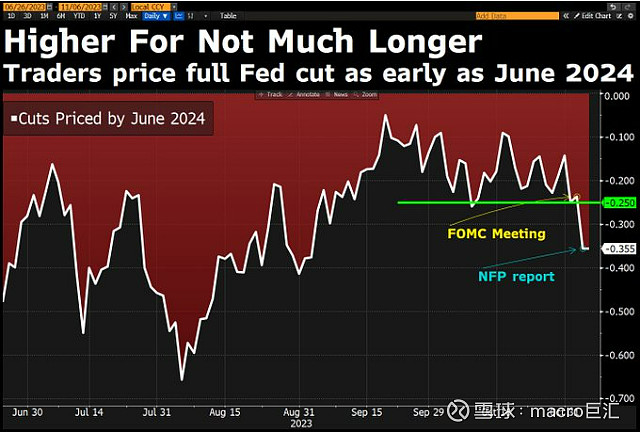

上周五,在数据显示美国非农就业增长放缓的幅度超出预期且失业率上升后,交易员争相将美国首次降息时间的预期从7月提前至了6月。

同时,由于市场预期加息已经结束,10年期美债收益率在短短不到两周的时间内就迅速从5%骤降至了4.5%。

这些定价凸显了2021年后的市场对央行所画下的政策路径的长期怀疑,当时以美联储为首的不少央行曾错误地坚称,通胀上升将被证明是暂时的。

而对于利率制定者来说,无论官员们眼下是否支持降息,债券收益率的下降都有可能缓解金融状况,削弱他们已经实施的加息政策的影响。