许多(即使不是大多数)外汇交易者,每次都交易固定数量的合约,并以他们交易的每种货币对交易相同数量的合约。从统计上可以得出结论,在每笔交易中交易相同固定数量的合约不是最佳方法,随着时间和货币的不同而变化的合约数量要好得多。

头寸管理的应用场合

头寸管理是一种资金管理策略,可通过调整交易的合约数量来提高获利能力。头寸管理决定了交易员进行交易之前交易的合约数量,这与按比例买进不同。有两种方法可以应用头寸管理概念。

第一种是从固定头寸规模(例如每笔交易一个或两个合约)转变为百分比风险基础,也称为固定分数法,这意味着每笔交易的特定最大亏损占资本的百分比(例如经典的2%)。交易员可以根据准备损失的资本比例来确定要交易的合约数量,这取决于设定的止损。百分比风险/固定分数方法的变化称为可变分数,这意味着交易员可以根据交易外部因素(例如指标/突破的强度或其他提高或降低百分比)的原因来更改风险百分比。

头寸管理的另一个重要应用是改变你在货币对之间交易的手数。例如,你可以在一个货币对中做三手,在另一个货币对中做两手,在第三个货币对中做一手,而不是在一次交易中做固定的手数。你可以根据最近的盈利情况分配不同数量的合约,当货币组合的收益产生高利润、无亏损或低亏损时,增加你交易的合约数量。收益是否因为你优秀的交易系统或个人的技巧或任何其他理由无关,关键在于如果对于每月盈利18%货币对A和每月盈利6%的货币对B,你应该分配三倍资金给货币对A,以此实现收益最大化。

你应定期(如每月)分析各个货币对的损益比率,并根据最近的业绩在即将进行的交易中分配资金。如果你能理解为什么货币对A表现更好,但这不是必须的,只是有帮助的。在某些情况下,与包括改变交易系统和风格在内的任何其他策略相比,按照上个月的损益比例分配下一个月的资金能更有效地提高资本回报率。

头寸管理的应用公式

拉夫·文斯(Ralph Vince,一名职业计算机程序员,为基金、大型交易商和职业剥头皮交易员编写分析程序)著有五本关于投资、投资组合管理和投资组合/交易优化的著作。)在他的书中详细描述了大宗商品交易头寸管理的好处,包括金钱管理的数学和投资组合管理公式。

文斯的书不适合胆小的人。其中一个问题是,他建议根据名为最优公式的起点进行分配,该起点考虑了证券中有史以来最严重的损失。其他所有计算都取决于最坏情况下的损失。从数学上讲,这很合理,但是当你完全清楚导致最大损失的条件已经改变时,很难一贯地应用下去。

但是,文斯方法的优点是,你能够借此机会开始将交易成功视为一项统计任务。不用理会自己是否拥有国际经济学博士学位或任何其他外汇交易资格,如果没有正确地分配,并且分配以最坏的情况开始,那么你最终将得到低于最优的损失额。这并不意味着你需要在开始交易之前就学习统计数据,但这表示交易与赌博一样有着一些艰难的规则。众所周知,大量的早期统计工作始于对赌博的研究。

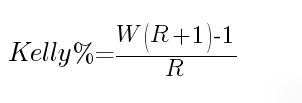

文斯的最优公式实际上是一个最著名的细化分配系统设计了赌博、凯利标准等要素。凯利标准背后的数学计算对大多数读者来说是晦涩难懂的,但这里有关键的一点值得大家注意:你应该在自己的交易(押注)上投入资金的百分比等于你的优势除以几率。你的“优势”是你盈利交易的概率,这一概率则是由你的历史交易结果统计得出。赔率则代表你的收益/损失比率。即:

其中:

- 凯利百分比(Kelly%) – 投入单一交易的资本百分比

- 盈利交易(W) – 随着时间的推移,交易系统的盈利百分比

- 百分比 – 一段时间内的平均损益比率

使用凯利百分比(Kelly%),交易员将获得“最优”增长。但我们必须在每次交易后重新计算它。但凯利百分比完全分配会也可能会导致灾难性的损失。文斯通过用最坏情况的损失代替凯利公式中的平均损失来解决某些问题。一些交易者试图通过减少一半的凯利百分比(称为“半凯利”)或建议金额的25%(称为“季度凯利”)来降低凯利方法的风险。

2013年,范·萨普(Van Tharp)出版了一本书,名为《头寸管理的权威指南》,作者在其中对凯利原则进行了修改,以使其即使在直观上仍不明显时,也更易于访问和使用。萨普断言,在严格使用止损之后,头寸管理是保持帐户存活的唯一更强大的力量。未能正确使用止损可能是造成账户失控的首要原因,排在其之后的便是不良的仓位管理。

萨普使用的是R倍数,其中R代表风险。简单来说,假设你有100,000美元,并且愿意在下一笔交易中冒1%或1,000美元的风险。货币价格(澳元/美元)为0.8950,止损点为20点或0.8930。你的风险是30点或大约300美元。

你将预定风险(1,000美元)除以300美元,发现自己可以购买3.3张合约,我们将其向下舍入为3张合约。“风险”始终是你愿意在任何单笔交易中损失的金额。在这种情况下,1R为1,000美元。请注意,风险并不是价格波动所固有的,而是交易者自己确定的。R方法不会告诉你有关利润目标或获利期望的任何信息,它只是通过交易正确数量的合约来控制以美元和百分比表示的损失。你可以根据出场规则选择获利目标,例如2R或其他一些数字。如果你设法以2R的收益退出,则在这种情况下为2,000美元,即200点除以三份合约或每笔交易67点。在长期的交易中,具有较高的R收益和较低的R损失则更为有利。

请注意,萨普的书籍一直非常昂贵,也没有提供中文版本。但大家其实不必真正掌握统计信息或立马开始用表格统计每笔交易。关键是要明白,对外汇风险的合理评估会导致仓位规模低得惊人,并暗示出许多交易员都存在因交易更多的合约而承担了过多风险的现象。